おしゃべりAI解説

第1章:いきなり収入ゼロ?「働けなくなるリスク」とは

私たちの生活は、日々の労働と収入によって支えられています。健康で働き続けられることを前提に、住宅ローンや教育費、生活費をやりくりしている人も多いでしょう。しかし突然、病気やケガで長期間働けなくなったら――その瞬間から、家計のバランスは一気に崩れてしまう可能性があります。

誰にでも起こりうる「就業不能リスク」

「働けなくなる」状況というと、つい高齢者や重病患者に限られるイメージを持ちがちですが、実際には誰にでも起こり得ます。たとえば以下のようなケースです:

- 長引くうつ病や適応障害などの精神疾患

- がん治療のための長期入院や療養期間

- 交通事故による骨折や後遺障害

- 重度の脳梗塞や心疾患による入院・通院生活

いずれも、元気だった人が突然、長期にわたって働けない状態になる例です。特に近年は、メンタルヘルス不調が原因の長期休職者が急増しており、労災件数や企業の休職データからも深刻な状況がうかがえます。

「収入ゼロ」は明日にも起こりうる現実

こうした就業不能状態に陥った場合、会社員や公務員であれば一定期間は有給休暇や「傷病手当金」などの公的保障があります。しかし、それでもカバーできるのは元の収入の6~7割程度にとどまるのが実情です。そして自営業やフリーランスに至っては、初日から「無収入」になるリスクがあるのです。

実際の生活では、住宅ローンや家賃、子どもの学費、光熱費など、毎月の支出は待ってくれません。貯蓄が少ない世帯や単身世帯では、1〜2カ月で生活が破綻するケースも珍しくありません。

データが示す「備えている人」はわずか

公益財団法人生命保険文化センターの2024年度調査によると、「病気やケガで長期間働けなくなった場合の生活資金の備えがある」と回答した人は**わずか25.5%**にとどまりました。言い換えれば、約7割以上の人が、何の備えもない状態ということになります。

一方で、同調査ではこの割合が年々増加傾向にあることも報告されています。多くの人が「このままでは危ない」と感じ始めてはいるものの、実際に対策を講じている人はまだ一部にとどまっているのが現状です。

🔍 この章のポイントまとめ

- 働けなくなる原因は身近に潜む(うつ病・がん・事故など)

- 長期の収入停止は生活破綻につながる危険がある

- 公的保障では不十分であり、自助努力が欠かせない

- 調査では7割以上の人が備えていないと回答している

このように、「自分は大丈夫」と思っていても、就業不能リスクは誰にとっても“他人事ではない”テーマです。次章では、実際にどのような公的制度が用意されているのか、そしてどこまで生活を守ってくれるのかを詳しく見ていきましょう。

第2章:会社員・公務員でも安心じゃない?公的保障のリアル

「働けなくなったとしても、自分は会社員(または公務員)だから大丈夫」──そう思っている方も少なくありません。確かに、会社員や公務員には一定の公的保障制度がありますが、それは“十分な生活保障”とは言えないのが実情です。この章では、代表的な制度である「有給休暇」「傷病手当金」「障害年金」などを分かりやすく解説しつつ、その限界についてもしっかり理解していただきます。

【1】まず支えになるのは「有給休暇」

就業不能の初期段階では、有給休暇を利用して給与を受け取ることができます。これは企業が労働者に与える権利であり、病気やケガの際にも使える大切な制度です。

ただし、有給休暇には日数制限があり、平均的な付与は年10~20日程度。重い病気や長期入院ともなれば、あっという間に使い果たしてしまうため、長期の就業不能には対応しきれません。

【2】次に頼れるのは「傷病手当金」

健康保険に加入している会社員や公務員であれば、傷病手当金を受け取ることができます。これは、業務外の病気やケガで働けなくなった際に支給される公的給付で、次のような特徴があります:

- 支給額:標準報酬日額の3分の2程度

- 支給期間:最長で1年6カ月

- 支給条件:連続3日間の待機期間を含む、4日以上の休業

この制度は非常に重要なセーフティネットですが、注意点もあります。それは、「満額でも収入の100%には届かない」という点。しかも、残業代や手当などを含んだ総収入から比べると、実質的には5~6割にまで下がるケースも珍しくありません。

また、パートタイム勤務や派遣社員など、標準報酬月額が低い人は、傷病手当金の支給額も低くなるため、「制度があるから安心」とは言い切れないのです。

【3】長期化した場合は「障害年金」に移行

傷病手当金の支給期間が終わっても、病状が重く就労不能の状態が続く場合には、障害年金を申請することができます。主に以下の2種類があります:

- 障害基礎年金:国民年金加入者が対象。1級または2級に認定される必要あり

- 障害厚生年金:厚生年金加入者が対象。1~3級に加え、「障害手当金」も制度あり

障害年金は、症状の重さに応じて支給額が変わり、子どもがいる場合などは加算もされます。ただし、認定のハードルが高いのが実情で、たとえ働けない状態でも“障害等級に該当しない”と判断されれば支給されません。

また、支給額も月10万円〜数万円程度とされており、それ単体で生活を支えるには力不足です。

【4】公的保障だけでは「足りない」という現実

以上のように、会社員・公務員には一定の制度が用意されてはいるものの、

- 有給はすぐ尽きる

- 傷病手当金は収入の6割程度に減額される

- 障害年金は認定条件が厳しく、支給額も限定的

という現実が立ちはだかります。家族がいる世帯では、教育費や住宅ローン、日常の生活費などをフルでカバーするのは非常に難しいのが現状です。

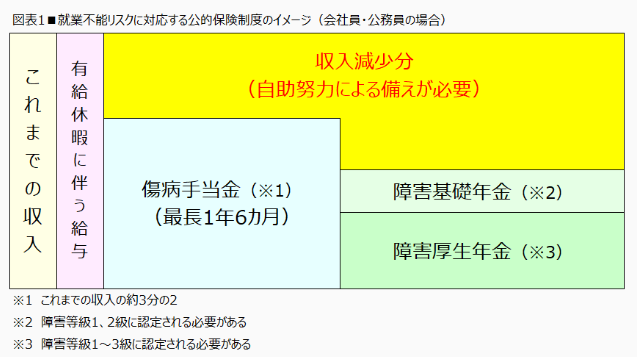

【5】図で見る公的保障のイメージ

出典:日本FP協会FPジャーナルより

📊 「会社員・公務員が利用できる公的保障制度と収入のイメージ」

- 有給休暇 → 傷病手当金 → 障害年金

- 収入が時間とともに減少していく様子を視覚化

- 補えない部分は「自助努力が必要」と明記

✅ この章のまとめ

- 会社員や公務員には、一定の公的保障が用意されている

- しかし、制度だけでは十分な生活維持は困難

- 特に長期化・重症化した場合の保障の薄さが課題

- 図表で“カバーされる部分・されない部分”を視覚的に理解しよう

第3章:フリーランス・自営業はさらに厳しい現実

会社員や公務員にはある程度の公的保障制度が整備されている一方で、**フリーランスや自営業者には“ほぼ頼れる制度がない”**という、極めて厳しい現実があります。「自由な働き方」が注目される現代ですが、その裏には大きなリスクが潜んでいます。

【1】自営業者には「傷病手当金」がない

会社員が病気やケガで働けなくなった場合に支給される傷病手当金は、健康保険(被用者保険)に加入していることが前提です。ところが、自営業者やフリーランスは国民健康保険に加入しているため、この傷病手当金の制度そのものが存在しないのです。

つまり、体調を崩しても初日から完全な“無収入”。

有給もなければ、傷病手当金もなく、何も受け取れない状態が待っています。

【2】「障害厚生年金」も対象外

長期的な就業不能状態となった場合、会社員であれば厚生年金に基づいて「障害厚生年金」を申請できます。これにより、障害の等級に応じて年金が支給され、生活の支えとなります。

しかし、自営業やフリーランスは厚生年金に加入しておらず、国民年金のみ。

そのため、もらえる可能性があるのは**「障害基礎年金」だけ**で、支給対象も1級または2級に限られます。

- 3級は対象外

- 軽度の障害や部分的な就業不能では対象にならない

- 一定の障害があっても「労働は可能」と判断されれば不支給になる

つまり、障害の程度がかなり重いと認定されなければ、年金は出ないのです。

【3】精神疾患の場合、さらにハードルが高い

うつ病や適応障害などの精神疾患は、近年就業不能の主な原因になっていますが、障害年金の認定を受けるには非常に厳しい要件が課されます。

- 初診日が国民年金加入中でなければ対象外

- 症状の程度や日常生活の制限度合いを詳細に証明しなければならない

- 医師の診断書の書き方によっては、実態に即していないと判断されることも

このため、実際には重度の症状でも障害年金を受け取れない人が多数存在します。精神的に苦しんでいる中で、制度からも取り残されてしまうという二重の苦しみが待っているのです。

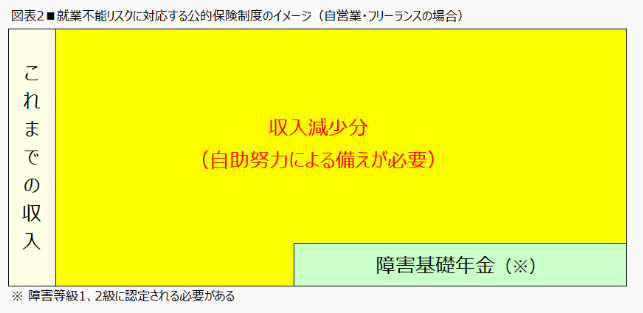

【4】図で見る「保障の差」

出典:日本FP協会FPジャーナルより

📊 「自営業・フリーランスと会社員の公的保障の違い」

- 会社員:有給 → 傷病手当金 → 障害厚生年金

- 自営業:なし → なし → 障害基礎年金(1・2級のみ)

- 「カバーされない領域」を強調(黄色で“自助努力が必要”と明示)

【5】収入ゼロの状態が長期化するリスク

就業不能状態は一時的とは限りません。がん治療では半年〜1年以上の休業が必要になることもありますし、精神疾患では回復の見通しが立たないまま数年に及ぶケースもあります。

この間、収入が途絶えたままだと:

- 貯金を取り崩す

- 家賃や住宅ローンの支払いに行き詰まる

- 最悪の場合、廃業や生活保護の申請に追い込まれることも

フリーランスや自営業は収入が不安定なだけでなく、「代わりがいない」働き方でもあります。就業不能=事業停止であり、同時に将来の再起も困難になりがちです。

✅ この章のまとめ

- 自営業・フリーランスには「傷病手当金」も「障害厚生年金」もない

- 受けられるのは障害基礎年金(1・2級)だけ

- 精神疾患などは制度の認定も厳しく、受給のハードルが高い

- 図表で差を明確に理解し、自力で備える必要性を実感しよう

これが、フリーランス・自営業という自由な働き方の裏にある「保障の穴」です。次章では、この“足りない部分”をどう補うか──今注目されている民間の「就業不能保険」や所得補償制度について詳しく見ていきます。

第4章:実際に多いのは「精神疾患」による就業不能

働けなくなる原因というと、交通事故や重い病気を思い浮かべる人が多いかもしれません。しかし、**現実に最も多い就業不能の理由は「精神疾患」**であることをご存じでしょうか。

うつ病、不安障害、適応障害など、目に見えにくいこれらの疾患は、今や働く世代の大きなリスクとなっており、職場や社会に深刻な影響を与えています。

【1】「精神・行動の障害」が就業不能のトップ要因に

全国健康保険協会の「現金給付受給者状況調査(令和5年度)」によると、傷病手当金を受給した人のうち、**最も多かった傷病名は「精神及び行動の障害」で、全体の35.2%**を占めています。

これは、「がん」や「循環器系疾患」などの身体的な病気を大きく上回る割合です。つまり、就業不能になる人の3人に1人以上が、精神疾患が原因で仕事を休んでいるというのが、今の日本の現実なのです。

【2】女性に特に多い傾向──37.5%が精神疾患

この傾向は性別によっても差があり、女性の方がより深刻です。

- 男性:32.93%

- 女性:37.49%

つまり、女性の就業不能の約4割が精神疾患によるものであり、これは産後うつや家庭・職場でのストレス、ダブルケア(育児と介護の両立)など、社会的背景と深く結びついていると考えられます。

仕事・家庭・人間関係と多くの役割を背負う現代の女性にとって、精神的負担は見えにくい形で蓄積し、それがやがて「就業不能」という形で表面化するのです。

【3】グラフで見る「就業不能の原因構成」

このデータは、以下のような**グラフ(図表3)**を挿入することで、より説得力を持って伝えることができます。

📊 「傷病手当金の傷病別・性別構成割合」

| 傷病名 | 全体割合 | 男性割合 | 女性割合 |

|---|---|---|---|

| 精神及び行動の障害 | 35.2% | 32.9% | 37.5% |

| 新生物(がん等) | 13.6% | 14.5% | 12.6% |

| 筋骨格系・結合組織の疾患 | 8.2% | 9.2% | 7.2% |

| 循環器系疾患 | 6.9% | 10.8% | 2.9% |

出典:日本FP協会FPジャーナルより

精神疾患が突出して多いことが、視覚的にも一目瞭然です。

【4】精神疾患は「見えにくく、長引く」ことが多い

精神疾患は、骨折やがんなどの身体的疾患と違い、

- 客観的な診断が難しい

- 治療に明確な「完治」の基準がない

- 社会的な理解や支援が不足している

といった課題があり、回復に時間がかかりやすく、再発リスクも高いのが特徴です。

たとえば、うつ病であれば、数カ月~1年以上の療養が必要になることも珍しくなく、復職後も再休職に至るケースが多く見られます。その間、収入は大きく減り、本人の生活・家計だけでなく、家族の精神的・経済的負担にもつながります。

【5】保険の加入時にも“見えない壁”がある

さらに深刻なのは、精神疾患が「保険に入りづらい病気」とされやすいことです。すでに過去にうつ病などの治療歴がある場合、以下のようなケースが想定されます:

- 就業不能保険に加入を断られる

- 精神疾患を理由とする給付が免責となる

- 保険料が割高になる

つまり、「一度でも精神疾患になった人」は、保険による備えが難しくなるという現実にも直面します。リスクが最も高い層ほど、保険の対象から外れやすいという、制度上の矛盾があるのです。

✅ この章のまとめ

- 傷病手当金の**最多原因は「精神疾患」**で、全体の3割超

- 女性は特に割合が高く、社会問題としての側面も強い

- 回復に時間がかかり、再発もしやすいのが特徴

- 保険加入にも不利な条件となりがち

- 図表で“見えないリスク”を可視化し、認識を深めよう

このように、精神疾患は就業不能リスクの中でも“見えにくく、備えにくい”存在です。次章では、こうしたリスクにどう向き合うか──民間保険を活用して収入減少に備える方法について、具体的に解説していきます。

第5章:民間の就業不能保険って何が違う?

公的保障だけでは不十分──そんなときに頼りになるのが、民間の就業不能保険や所得補償保険といった私的な備えです。ただし、これらの保険にはさまざまな種類や設計の違いがあり、内容を理解せずに加入すると“想定外で給付されない”ことも起こり得ます。

この章では、「就業不能保険」「所得補償保険」「GLTD(団体長期障害所得補償保険)」の3つを中心に、それぞれの特徴や違いを分かりやすく解説します。また、近年注目されている「ハーフタイプ」など、保険料を抑えつつ備える方法も紹介します。

【1】「就業不能保険」──民間生命保険会社が提供する備え

就業不能保険とは、病気やケガなどで長期間働けなくなったときに、月額の給付金が支払われる保険です。主に生命保険会社が取り扱っており、公的制度ではカバーできない部分を補う目的で設計されています。

特徴:

- 保険期間中に就業不能状態に該当した場合、毎月定額の給付金が支払われる

- 就業不能の定義や条件は、保険商品ごとに異なる(例:入院の有無、在宅療養の要件など)

- 精神疾患も給付対象になる商品がある一方で、対象外の保険も多い

注意点:

- 精神疾患や軽度の症状は保障外とされることもある

- 「支払条件(給付条件)」が非常に重要なので、事前の確認が不可欠

【2】「所得補償保険」──損害保険会社が提供、短期の収入減対策に

一方で、**所得補償保険(または所得補償共済)**は、病気やケガで一時的に働けなくなったときに、減少した所得を一定期間補償する保険です。こちらは主に損害保険会社が提供しています。

特徴:

- 短期の就業不能(1年未満)を想定した保険

- 所得の一定割合を日額・月額で給付する設計

- 医師の診断書や休業証明により給付が決まる

用語解説:

所得補償保険

→ 事故や病気で働けなくなった場合に、実際に失った所得の一部を補う損害保険。短期の休業に対応。

【3】「GLTD(団体長期障害所得補償保険)」──会社が導入する福利厚生型の保険

GLTDは、**Group Long Term Disability(団体長期障害所得補償保険)**の略で、主に企業が従業員向けに導入する団体保険制度です。アメリカでは広く普及しており、日本でも大手企業を中心に導入が進んでいます。

特徴:

- 精神疾患を含む長期の就業不能に対応

- 保険料が企業または団体によって割安になる(団体割引)

- 会社退職後でも継続加入が可能な設計のケースもある

メリット:

- 個人契約よりも保険料が抑えられる

- 一定の保障内容が標準化されており、加入ハードルが低い

用語解説:

GLTD(ジーエルティーディー)

→ 団体(企業や組合)単位で契約し、従業員の長期的な働けないリスクに備える保険制度。福利厚生の一環として位置づけられる。

【4】保険料を抑える「ハーフタイプ」という選択肢

保険料が気になる人にとって有効なのが、**「ハーフタイプ(初期支払削減特則)」**という設計です。これは、就業不能状態になった初期段階の給付金額を減らす代わりに、保険料を抑えることができる仕組みです。

仕組み:

- 就業不能になってすぐの期間(例:1年6カ月)は、給付額が50%に削減

- その後、長期化した場合は満額支給に移行

- 傷病手当金などの公的給付がある会社員に向いている

用語解説:

ハーフタイプ(初期支払削減特則)

→ 保険加入後に就業不能となった場合、最初の一定期間は給付金を半額とする代わりに、保険料を安くできる契約形態。

【5】比較まとめ:どれを選ぶべきか?

| 保険種別 | 提供主体 | 補償対象 | 給付期間 | 精神疾患対応 | 向いている人 |

|---|---|---|---|---|---|

| 就業不能保険 | 生命保険会社 | 中~長期 | 最長満期まで | 商品により異なる | 会社員・個人事業主 |

| 所得補償保険 | 損保会社 | 短期 | 1年程度 | 対象外が多い | フリーランス |

| GLTD | 企業・団体 | 長期 | 無期限も可 | 精神疾患も対応 | 勤務先で制度がある人 |

✅ この章のまとめ

- 民間の保険には種類があり、それぞれ目的や対象が異なる

- 就業不能保険=中長期・精神疾患含む商品もあり

- 所得補償保険=短期・フリーランス向け

- GLTD=企業が導入する制度で、コストパフォーマンスに優れる

- 「ハーフタイプ」など設計の工夫で保険料を抑える選択肢もある

- 加入前に「支払条件」「精神疾患対応」「在宅療養可否」を必ず確認

次章では、これらの民間保険に加入する際に、見落としがちなチェックポイントや注意点について、さらに詳しく解説していきます。保険は“入って安心”ではなく、“仕組みを知って活用してこそ”本当に役立つ備えになるのです。

第6章:就業不能保険に加入する際のチェックポイント

「就業不能保険は入っておいた方がいい」と聞いて、いざ加入しようとしても、商品ごとに保障内容が異なり、比較の基準が分からないという方も多いのではないでしょうか。特に、実際に給付が受けられるかどうかを左右するのが、「保険金の支払条件」、すなわち**“どんな状態なら支給されるのか”という定義**です。

この章では、就業不能保険を選ぶうえで特に重要な5つのポイントについて、具体例を交えて詳しく解説していきます。保険は“入って安心”ではなく、“選んで納得”して初めて、将来の備えになります。

【1】「就業不能状態」の定義は、保険ごとにバラバラ

まず最も重要なのが、保険金の支払条件となる「就業不能状態の定義」です。

一見同じように見える就業不能保険でも、「何をもって働けないとみなすか」の基準が保険会社や商品によって大きく異なります。主な例を見てみましょう。

よくある就業不能の定義:

- Aタイプ:入院していることが条件

→ 自宅療養や通院中は対象外 - Bタイプ:軽労働すらできない状態+医師の指示で在宅療養中

→ 医師の指示がない場合や、自主療養は対象外 - Cタイプ:公的制度(障害等級など)に連動

→ 国の認定が前提。手続きと認定がハードルになる

つまり、“働けない”という感覚と、保険の給付対象は一致しないことがあるという点に注意が必要です。

【2】在宅療養中でも給付されるかどうかは要チェック

入院を伴わない就業不能の多くは「在宅療養」が基本です。特にうつ病やがんの治療後の自宅療養期間などは長期化しがちですが、在宅療養が給付対象になるかどうかは、保険によってまちまちです。

注意点:

- 医師の明確な「指示」があることが条件の場合が多い

- 「通院しながらの自宅療養」は対象外となる商品もある

- 「家で安静にしている=対象」とは限らない

保険選びの際は、「在宅療養中も給付対象になるか」「どのような証明が必要か」を必ず確認しましょう。

【3】免責期間(待機期間)はどれくらいか?

免責期間とは、就業不能状態に陥っても給付金の支払いが始まるまでの待ち期間のことです。

たとえば、「免責期間60日」と設定されていれば、就業不能になってから60日間は給付されません。この間は自己資金で生活する必要があります。

よくある免責期間:

- 30日、60日、90日、180日など(選択可能な商品もあり)

- 免責期間を長くするほど保険料は安くなる

- 「傷病手当金がある前提」で60~90日を選ぶ人が多い

逆に、自営業やフリーランスなど、すぐに収入がゼロになる職業の場合は、短めの免責期間が望ましいでしょう。

【4】精神疾患の保障範囲を必ず確認

精神疾患は就業不能の主要な原因であるにもかかわらず、保険によっては給付対象外にされているケースが少なくありません。

よくある制限事項:

- そもそも精神疾患は給付対象外

- 支給期間に上限がある(例:精神疾患は最長2年まで)

- 一部の疾患名だけが対象(例:うつ病は対象だが、統合失調症は対象外)

また、精神疾患による就業不能の場合、「医師の指示のもとで在宅療養している」という証明が必要になります。これが不十分だと給付が認められない可能性があるため、申し込み時の説明をしっかり受けましょう。

【5】保険料払込免除や「ハーフタイプ」の有無も重要

保険の設計によっては、就業不能になった後も保険料の支払いが続くケースがあります。

それを防ぐのが「保険料払込免除特則」です。

また、前章でも紹介した「ハーフタイプ(初期支払削減特則)」は、最初の給付を半額にする代わりに保険料を安くするプランです。

比較ポイント:

| 項目 | 内容 |

|---|---|

| 保険料払込免除 | 就業不能状態が続いている間、保険料の支払いが不要になる |

| ハーフタイプ | 初期の給付金額が半額(例:最初の1年6カ月)、保険料が安くなる |

| 支払限度・支払回数 | 一生涯支給されるのか、有期なのかも確認が必要 |

✅ この章のまとめ

- 就業不能の定義は商品によって異なるため、支払条件を細かく確認すべき

- 在宅療養が給付対象になるかは、医師の指示の有無や療養内容次第

- 免責期間は長いほど安いが、その分リスクも大きい

- 精神疾患は給付対象外となる場合も多く、保障内容を要チェック

- 「払込免除」や「ハーフタイプ」など、設計の違いでコストと保障に差が出る

就業不能保険は、選び方を間違えると“安心のつもりが無保障”になりかねません。次章では、特に公的保障が乏しい自営業やフリーランスの方に向けて、どのように備えを組み立てるべきかを具体的に解説していきます。

第7章:自営業・フリーランスこそ、今すぐ備えを

会社員に比べて自由な働き方ができる──それがフリーランスや自営業の魅力です。働く時間も場所も選べる、自分の裁量で仕事ができる、収入の上限がない。

その一方で見落とされがちなのが、「何かあったときに守ってくれる仕組みが非常に少ない」という事実です。

この章では、なぜ自営業者やフリーランスにとって就業不能リスクが特に深刻なのかを再確認し、どのように備えていくべきかを実践的に解説していきます。

【1】会社員向けの制度は「使えない」のが前提

第2章・第3章でも触れたように、会社員であれば働けなくなったときに支えとなる制度(有給休暇、傷病手当金、障害厚生年金など)が用意されています。しかし、フリーランスや自営業者には以下のような「制度の空白」が存在します。

- 傷病手当金:なし

- 障害厚生年金:なし(加入していないため)

- 団体保険(GLTDなど):加入不可

- 労災保険:原則として対象外

つまり、働けなくなったその日から、一切の収入が止まる可能性があるのです。

それに対する給付も、障害基礎年金(1・2級に該当した場合)だけという非常に限定的なものしかありません。

【2】「収入ゼロ」の期間に備える方法は、ほぼ“自己責任”

では、自営業・フリーランスの人はどうすれば良いのか? 答えはシンプルで、**「自分で備えるしかない」**ということに尽きます。

その備え方は、大きく分けて以下の3つを組み合わせる「ハイブリッド対策」が基本になります:

① 民間保険の活用

- 就業不能保険:中長期の就業不能に備える(月額給付)

- 所得補償保険:短期の収入減を補う(損保系)

- 入院保険・医療保険:医療費の急な出費に対応

② 預貯金・生活防衛資金の確保

- 少なくとも生活費の3〜6か月分は現金で確保

- フリーランスの場合は1年分以上の蓄えが望ましい

- 純資産から逆算して「どこまで自力で耐えられるか」を把握する

③ 年金・資産運用による長期備え

- iDeCo(個人型確定拠出年金):節税しながら老後資金と非常時の備えを兼ねる

- 積立NISA:中長期の資産形成に役立つ

- リスク分散されたインデックス投資なども視野に

【3】保険だけに頼らない「家計トータルのリスク設計」が重要

民間保険は強力なセーフティネットとなり得ますが、「保険に入っているから安心」では不十分です。なぜなら、

- 加入条件により給付されない場合がある

- 保険金が出ても生活費をすべては賄えない

- 保険料が高すぎて、他の備えができなくなる可能性もあるからです。

つまり、保険は「最後の防波堤」であり、それ以前に

- 現金の余力

- 支出の見直し

- 生活スタイルの再設計

といった、家計全体でのリスクマネジメントがあってこそ、初めて効果を発揮するのです。

【4】特に見落とされがちな“休業補償”の重要性

フリーランスや自営業は、病気やケガで1日でも働けなくなれば、収入=ゼロになります。会社員のように「有給」や「業務の代行者」はいません。これは、「売上が止まれば即アウト」という構造的なリスクです。

そこで重要なのが、「所得補償保険(休業補償保険)」の活用です。

用語解説:

所得補償保険(休業補償保険)

→ フリーランスや個人事業主が、病気やケガで働けなくなった期間の収入減を補う保険。損害保険会社が扱うことが多く、契約時に申告した「月額所得」に基づいて給付が行われます。

✅ この章のまとめ

- フリーランス・自営業には会社員向けの公的保障が一切ない

- 就業不能に備えるには、保険・貯蓄・年金制度を組み合わせるハイブリッド戦略が必要

- 保険だけに頼らず、家計全体のリスク設計が重要

- 所得補償保険や生活防衛資金を活用し、“1日目から無収入”という事態に備える

働き方が自由である一方、その責任もすべて自分で負うのがフリーランス・自営業という立場です。だからこそ、「今は健康だから大丈夫」と思わず、元気なうちにこそ準備しておくことが、未来の自分を助ける最大の保険になります。

次章では、ここまでの内容を総括し、働けなくなったときに「何が家計を守ってくれるのか」を、あらためて見つめ直していきます。

第8章:まとめ|働けなくなる前に「備えているか」が分かれ道

「もし明日から働けなくなったら、何日間、今の生活を維持できるだろう?」

この問いに即答できる人は、実はごくわずかです。

本記事では、就業不能リスクに対する公的保障の仕組みと限界、民間保険の活用法、そして総合的な家計の備えについて解説してきました。ここでは、これまでの内容を総括し、就業不能に対する「備え」とは何かを改めて整理していきます。

【1】就業不能は“誰にでも起こりうる”

まず押さえておきたいのは、就業不能は特別な人だけが抱えるリスクではないということです。うつ病やがん、心臓病、事故など──そのどれもが日常と地続きに存在するものです。

現に、調査データでは就業不能の原因として最も多いのは精神疾患であり、特に女性では4割近くに達しています。誰にでも起こり得ることだからこそ、「今は元気だから」ではなく、「元気な今こそ」備えが必要なのです。

【2】公的保障は“ある”が“不十分”

会社員や公務員には、傷病手当金や障害厚生年金といった一定の制度が整っています。しかし、カバーできるのは給与の6〜7割程度。

しかも、一定の支給期間を過ぎると、障害年金の厳しい認定に頼るしかなくなるのが実態です。

一方、自営業やフリーランスは公的保障そのものがほとんど存在しない状態。収入ゼロが即生活危機に直結します。

図表1・2で見たように、制度上の「抜け落ち」が多い層ほど、自助努力が求められるのです。

【3】民間保険は“公的制度のスキマを埋める道具”

民間の就業不能保険や所得補償保険は、公的制度では補えない部分をピンポイントで補うための道具です。

ただし、「入れば安心」ではなく、「中身をよく理解して、自分に合った設計を選ぶこと」が何より重要です。具体的には以下のような視点が求められます:

- どのような就業不能状態で給付されるのか?

- 在宅療養や精神疾患でもカバーされるのか?

- 免責期間(給付までの待機日数)は何日か?

- 保険料とのバランスは適切か?

特に、フリーランスや自営業の場合は、所得の浮き沈みや体調管理も含めて、「自分自身が“会社”であり“従業員”でもある」という前提でリスクを見積もる必要があります。

【4】貯蓄・資産運用とのバランスがカギ

保険にすべてを任せるのは得策ではありません。民間保険はあくまで「万が一の出口戦略」であり、その前提となるのは日々の家計管理と資産の備えです。

以下のようなバランス設計が理想です:

- 短期的リスク → 預貯金・生活防衛資金(最低3〜6か月分)

- 中期的リスク → 所得補償保険・就業不能保険

- 長期的リスク → iDeCoや積立NISA、保険外資産運用

この3層構造で備えることが、就業不能という“人生の想定外”に立ち向かう最も現実的な方法です。

【5】“働けなくなってから考える”では遅い

繰り返しになりますが、就業不能リスクへの対応は**「今、何も問題がないとき」こそが備えのタイミング**です。働けなくなってからでは、加入できる保険は限られ、貯蓄も増やせず、後悔しか残りません。

- 保険は健康なうちにしか入れない

- 貯蓄や運用は時間を味方につけて育てていくもの

- 精神疾患の履歴があれば、保険加入そのものが困難になる

だからこそ、「備えているかどうか」が、その後の生活を大きく左右する分岐点になるのです。

✅ この章のまとめ

- 就業不能は誰にでも起こりうる現実的なリスク

- 公的保障には限界があるため、民間保険や資産でカバーを

- 保険だけでなく、預貯金・確定拠出年金・NISAなど総合戦略が必要

- 「何もない今」が最大の準備チャンス

- 備えていた人だけが、働けない未来でも生活を守れる

最後に。

“将来の不安”は、避けることも忘れることもできるけれど、備えることでしか「安心」に変えることはできません。

働けなくなるかもしれないその日が、明日かもしれない。だからこそ、「今、どこまで備えているか」が未来を分ける鍵になるのです。

※この記事は、日本FP協会のFPジャーナルの記事を元に作成しています。

人生100年の家計戦略「日本FP協会」はコチラ

🔗 保険に関する情報ページ一覧

- 就業不能保険 比較 人気ランキング|選び方、相談 – 価格.com

- 働けないときの保険 – 日新火災海上保険株式会社

- ライフネット生命 就業不能保険

- 就業不能保険の比較・見直し・無料相談 | ほけんの窓口【公式】

- 就業不能保険「アクサのネット完結働けないときの安心」の保障内容

- ケガや病気による就業不能を補償 所得補償保険 – あいおいニッセイ同和損保

- 就業不能保障特約 特設サイト「はたらくささえプラス」 – フコク生命

- アフラックの休職保険 保障内容

- 就労不能状態収入保険 – プルデンシャル生命保険

- 傷害・所得プラン | 『THE カラダの保険』 | 【公式】損保ジャパン

- 就業不能保険くらすプラスZ – チューリッヒ生命

- 就業不能に備える|アクサ生命保険株式会社

- 就業不能保険「働く人のたより」特長 – SBI生命

- 働けなくなったときなどの公的保障(傷病手当金、障害年金)について知りたい – 生命保険文化センター