おはようございます ☀️ 5月1日(木)の注目ポイント

ゴールデンウィークの谷間となる本日も、マーケットは重要な動きが続いています。

三菱UFJが過去最高益を記録、米国との関税交渉は1日2回に及ぶ異例の進展、さらに日次景気指数の低下やスイス債利回りのマイナス転落など、見逃せない経済ニュースが目白押しです。

それでは、今朝の注目トピックをまとめてチェックしていきましょう📌

📌 主な経済ニュース

① 三菱UFJ、過去最高益も裏に外債処理のリスク調整

三菱UFJフィナンシャル・グループが発表した2025年3月期の純利益は過去最高を更新へ。米金利上昇による外債損失を政策保有株の売却益で相殺する構図が明らかになりました。業務純益は減少した一方で、収益構造の見直しが進み、資本効率重視の方向性がうかがえます。

記事詳細は → コチラ

② 日米関税交渉が加速、赤沢経財相が「1日2回」協議に臨む

赤沢経済再生相がワシントンで2回目の米国との関税協議に挑みます。トランプ政権の圧力下での交渉は、自動車関税や農産品などを巡る攻防の激化を示唆。日程や内容の緊迫感が強く、為替や株式市場の波乱要因ともなり得ます。

③ 経産省が「取締役会5原則」策定 企業の稼ぐ力を後押し

経済産業省は、企業統治の質を高めるための「取締役会5原則」を公表。中長期の成長戦略、リスクテイクの促進、CEOの報酬制度の透明化などを促す内容で、企業価値向上と投資家へのアピールに資する構造改革の一環です。

④ 景気の足元に陰り、日次指数が2カ月連続の大幅低下

日経・UTEcon日次景気指数が4月末に前月比▲4.98ポイントと大幅に下落。記事ベースでの景況感評価ながら、消費・生産活動の停滞を示す指標として注目され、今後の政策判断や投資家心理に影響を与える可能性があります。

⑤ スイス2年債がマイナス圏、世界の資金が「逃避先」へ

スイス2年債の利回りが再びマイナス圏に沈む中、世界の投資資金が安全資産へと移動。トランプ政権の通商政策への不安が背景にあり、スイス中銀のマイナス金利再導入観測も浮上。円やフランなどの為替市場への影響も要警戒です。

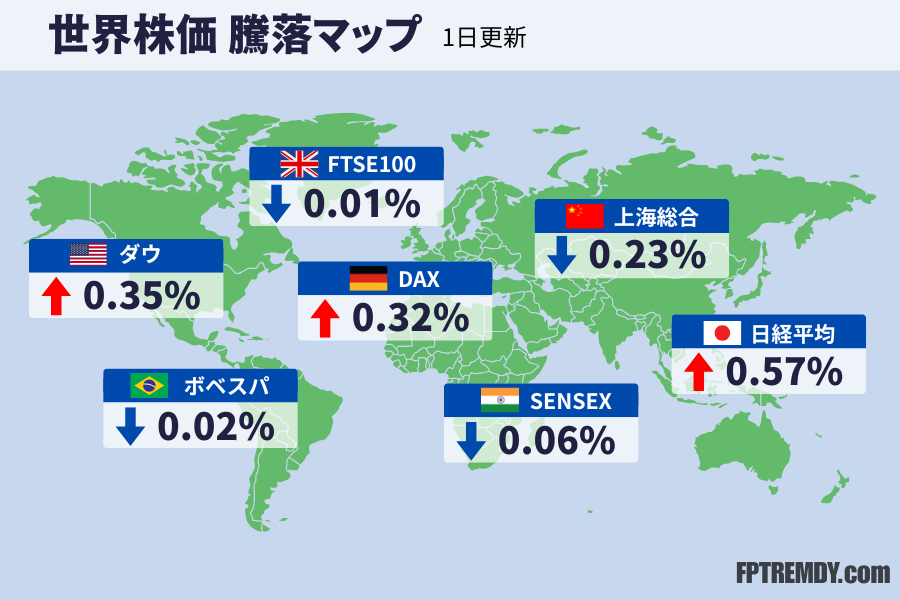

🌐世界株価 騰落マップ

🌏 世界株価 騰落マップ(2025年5月1日更新)|主要指数の動向をひと目でチェック!

🟩 日経平均株価(日本) +0.57%

→ 国内株は堅調。三菱UFJの好決算も追い風に上昇基調継続。

🟥 ダウ平均(米国) +0.35%

→ 米企業決算への期待感が支え。主要3指数が揃って反発。

🟥 DAX(ドイツ) +0.32%

→ 欧州株は金利安定を好感し上昇。独景気指標も支援材料に。

🟦 FTSE100(英国) -0.01%

→ 英市場は小幅安。利上げ停止観測と企業動向が交錯。

🟦 上海総合指数(中国) -0.23%

→ 経済回復鈍化懸念が売り優勢に。PMI指標の反応も影響。

🟦 SENSEX(インド) -0.06%

→ インド株はほぼ横ばい。金融・IT株にやや利益確定売り。

🟦 ボベスパ指数(ブラジル) -0.02%

→ 資源安の影響で軟調推移。通貨レアルの動きにも注意。

📈 チャートで振り返る ~マーケットの動き~

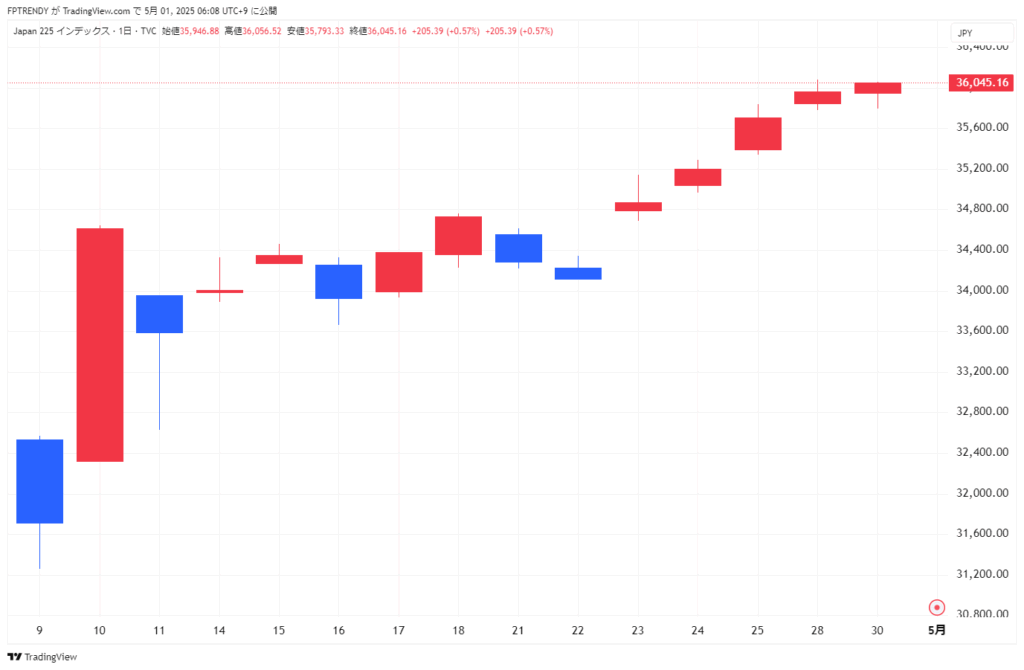

日経225(日足)

📈 日経平均株価|日足チャート分析(2025年5月1日時点)

- 日経平均は5日続伸で36,000円台を突破し、年初来高値を更新。

- 三菱UFJなど主力株の好決算が買い安心感を与え、上昇トレンドを後押し。

- テクニカル面でも上昇チャネル内で推移しており、買い優勢の地合いが続く。

- 米国株高や円安進行も日本株を下支えする材料に。

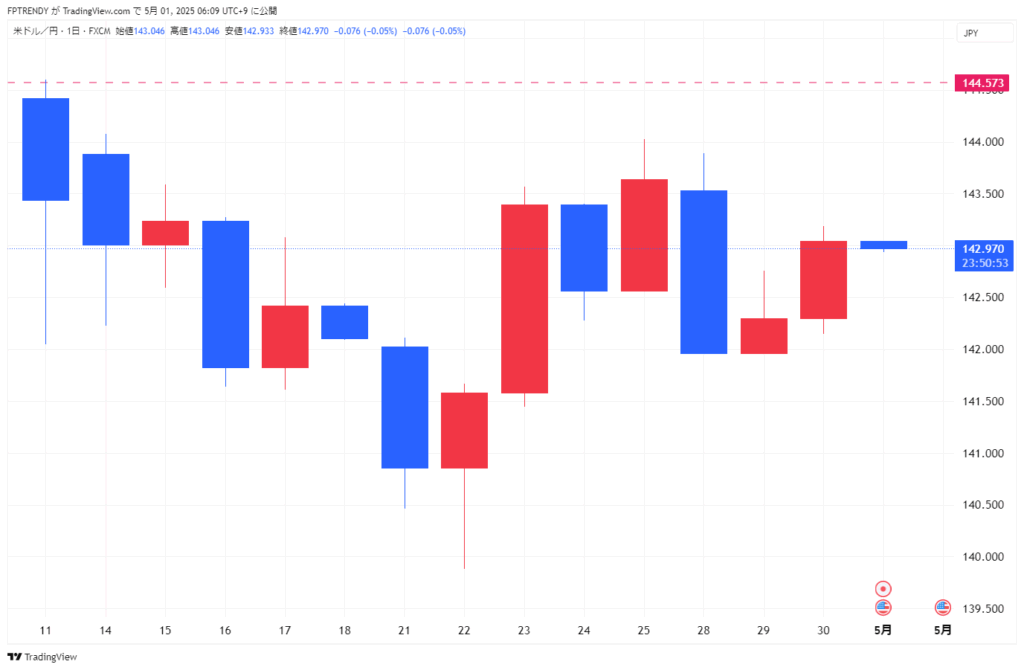

ドル円(日足)

💱 ドル円相場|日足チャート分析(2025年5月1日)

- ドル円は142円台後半で横ばい推移、短期的に方向感に欠ける展開。

- 米金利の上昇一服と、日米関税交渉を巡る不透明感が上値を抑制。

- テクニカル的には143円台前半に戻すかが目先の焦点で、為替市場の警戒感は継続。

- 為替介入警戒ライン(145円台)も引き続き市場心理に影響。

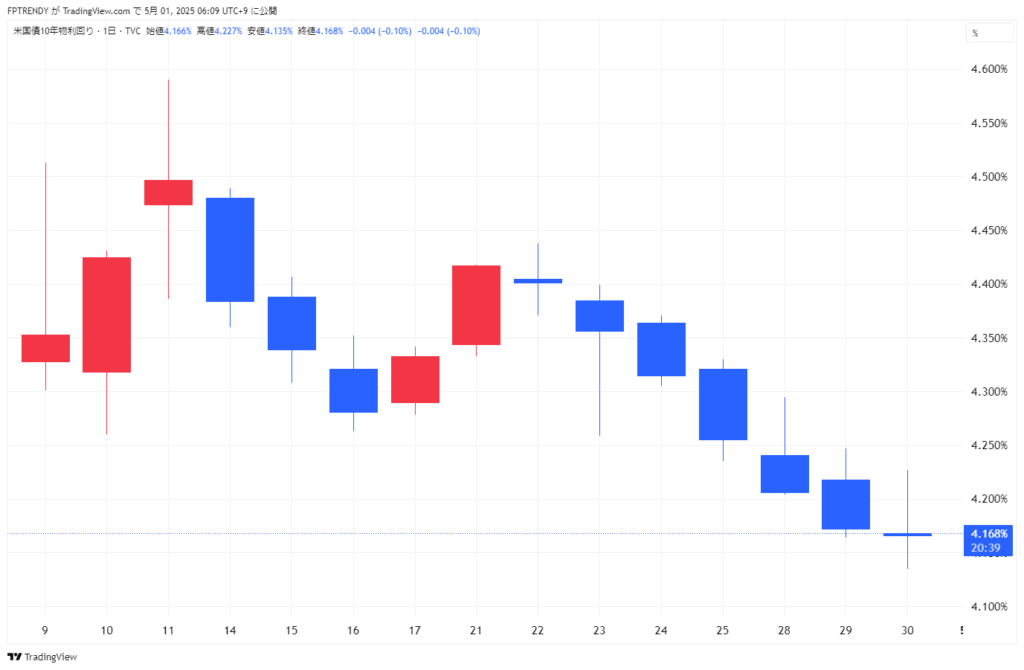

米10年債利回り(日足)

📉 米10年債利回り|日足チャート分析(2025年5月1日)

- 米10年債利回りは4.17%付近まで低下、7日続落でリスク回避姿勢が継続。

- トランプ政権の通商政策への懸念や、経済指標の軟化が安全資産への資金流入を誘導。

- 債券買い優勢で金利が下がる中、株高・ドル安というリスクオフ相場の兆しが見えつつあります。

- 金利低下はハイテク株や高配当株にとって支援材料となりうる局面です。

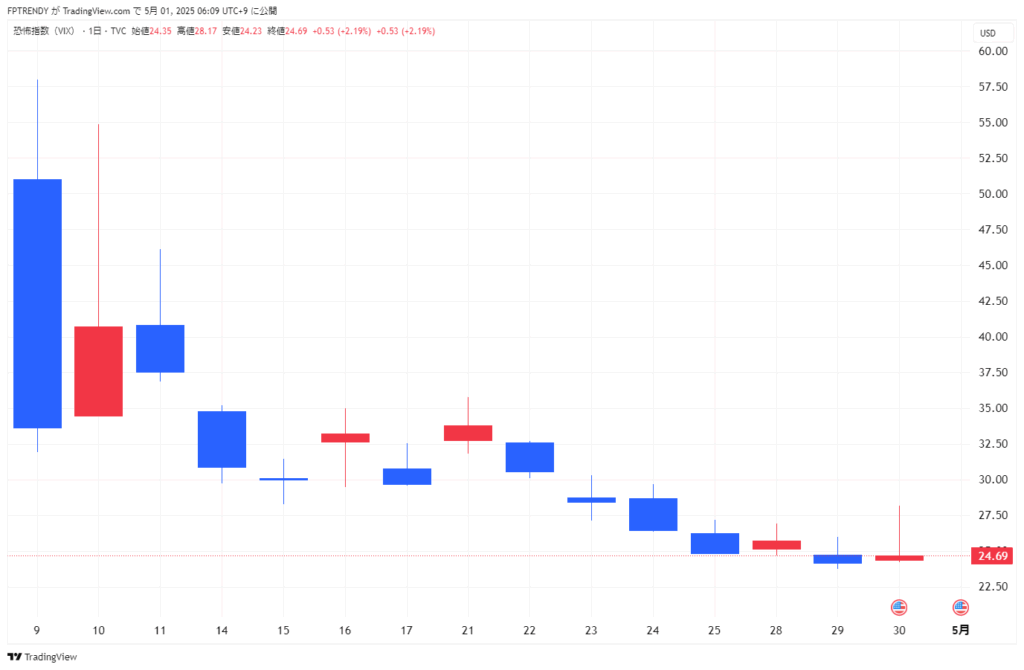

VIX(恐怖指数・日足)

😨 VIX指数(日足チャート分析|2025年5月1日時点)

- VIX(恐怖指数)は**24.69に上昇(+2.1%)**し、久々に反発。

- 過去2週間は下落基調が続いていましたが、市場の警戒感がやや強まった兆し。

- 日米の通商交渉や地政学リスクが背景にあり、ボラティリティ再上昇の可能性にも要注意。

- 依然として30未満にとどまり、株式市場全体のリスク許容度は高水準を維持。

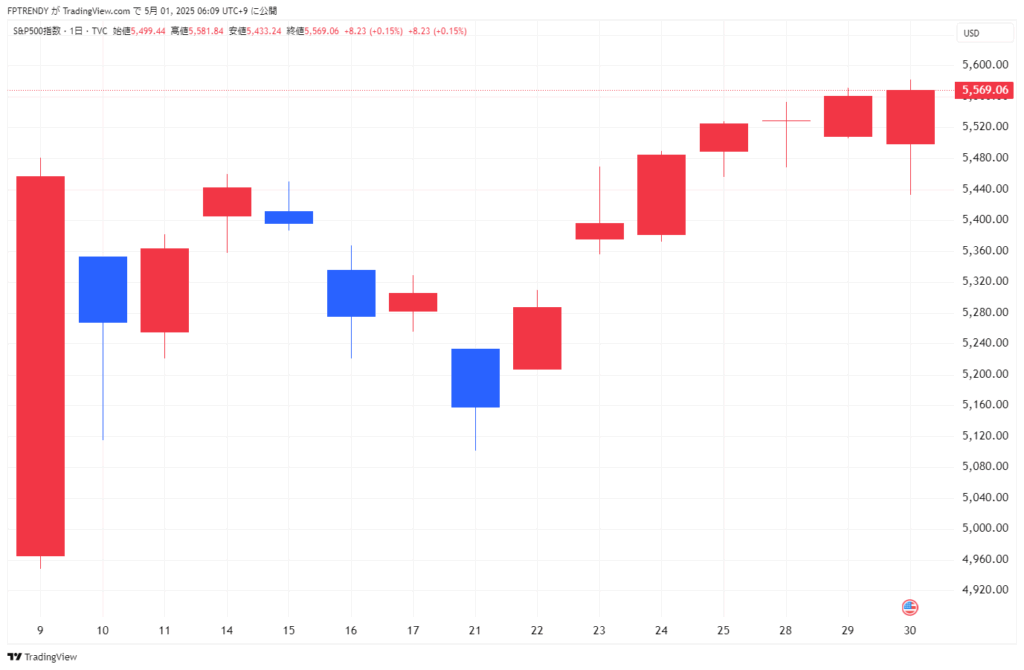

S&P500(日足)

📊 S&P500指数|日足チャート分析(2025年5月1日時点)

- S&P500は**5,569.06で小幅上昇(+0.1%)**し、7営業日連続の上昇を記録。

- 米国の経済指標が予想を下回る中でも、投資家の買い意欲が継続。

- テクニカル的には上昇トレンドが継続しており、今後の動向に注目が集まる。

- 企業決算や経済政策の影響を受けながら、引き続き市場の動向を注視する必要がある。

日経平均株価チャート(CFD)

為替チャート

米国10年債利回り

VIX指数(恐怖指数)

米国M7チャート

米国株ヒートマップ

📅 今週の経済予定

| 日付 | イベント・予定 |

|---|---|

| 4月28日(月) | ・BRICS外相会議(~29日、リオデジャネイロ) ・カナダ総選挙 |

| 4月29日(火) | ・日本市場休場 ・トランプ大統領就任100日 ・4月 消費者信頼感指数(米国) ・3月 雇用動向調査(JOLTS・米国) |

| 4月30日(水) | ・日銀金融政策決定会合(~5月1日) ・赤沢経済再生担当大臣が訪米 ・4月 製造業PMI(中国) ・1~3月期 GDP速報(米国) ・4月 ADP雇用報告(米国) ・3月 個人消費支出物価指数(米国) |

| イベント・予定 |

|---|

| 4月28日(月) |

| BRICS外相会議(~29日、リオデジャネイロ) |

| カナダ総選挙 |

| 4月29日(火) |

| 日本市場休場 |

| トランプ大統領就任100日 |

| 4月 消費者信頼感指数(米国) |

| 3月 雇用動向調査(JOLTS・米国) |

| 4月30日(水) |

| 日銀金融政策決定会合(~5月1日) |

| 赤沢経済再生担当大臣が訪米 |

| 4月 製造業PMI(中国) |

| 1~3月期 GDP速報(米国) |

| 4月 ADP雇用報告(米国) |

| 3月 個人消費支出物価指数(米国) |

経済予定詳細は下記 をタップして開く

経済予定詳細【Tap or Click!】

| 時間 | 国 | 指標名 | 前回ドル/円変動幅 | 前回(改定) | 予想 | 結果 |

|---|---|---|---|---|---|---|

| 06:45 |

|

NZ・雇用統計 第4四半期 [失業率] | +1.7pips | 5.3% | 5.3% | 5.4% |

| 06:45 |

|

NZ・雇用統計 第4四半期 [雇用者数増減(前期比)] | +1.7pips | 0.0% | 0.3% | 0.5% |

| 06:45 |

|

NZ・雇用統計 第4四半期 [雇用者数増減(前年比)] | +1.7pips | -0.6% (-0.7%) | -0.1% | 0.2% |

| 10:45 |

|

中国・RatingDogPMI(購買担当者景気指数) 01月 [RatingDogコンポジットPMI(購買担当者指数)] | +5.9pips | 51.3 | --- | 51.6 |

| 10:45 |

|

中国・RatingDogPMI(購買担当者景気指数) 01月 [RatingDogサービス業PMI] | +5.9pips | 52.0 | --- | 52.3 |

| 19:00 |

|

ユーロ・消費者物価指数(HICP・概算値速報) 01月 [前年比] | -0.4pips | 1.9% | 1.7% | --- |

| 19:00 |

|

ユーロ・消費者物価指数(HICP・概算値速報) 01月 [コア・前年比] | -0.4pips | 2.3% | 2.2% | --- |

| 22:15 |

|

アメリカ・ADP雇用者数 01月 [前月比] | +4.0pips | 4.1万人 | 4.5万人 | --- |

| 23:45 |

|

アメリカ・PMI(購買担当者景気指数・確報値) 01月 [非製造業PMI・確報値] | -5.9pips | 52.5 | 52.5 | --- |

| 23:45 |

|

アメリカ・PMI(購買担当者景気指数・確報値) 01月 [コンポジットPMI・確報値] | -5.9pips | 52.8 | 52.8 | --- |

| 時間 | 国 | 指標名 | 前回ドル/円変動幅 | 前回(改定) | 予想 | 結果 |

|---|---|---|---|---|---|---|

| 00:00 |

|

アメリカ・ISM非製造業景気指数 01月 | +13.1pips | 54.4 | 53.4 | --- |

| 00:30 |

|

アメリカ・週間石油在庫統計 01/24 - 01/30 [原油在庫・前週比] | -12.9pips | -229.5万バレル | -65.0万バレル | --- |

| 00:30 |

|

アメリカ・週間石油在庫統計 01/24 - 01/30 [ガソリン在庫・前週比] | -12.9pips | 22.3万バレル | 75.0万バレル | --- |

| 00:30 |

|

アメリカ・週間石油在庫統計 01/24 - 01/30 [留出油在庫・前週比] | -12.9pips | 32.9万バレル | -100.0万バレル | --- |

| 18:30 |

|

英国・建設業PMI(購買担当者景気指数) 01月 [建設業PMI] | +1.0pips | 40.1 | 41.8 | --- |

| 21:00 |

|

英国・英中銀政策金利 02月 | -1.6pips | 3.75% | 3.75% | --- |

| 22:15 |

|

ユーロ・ECB政策金利 02月 [ECB政策金利] | +1.0pips | 2.15% | 2.15% | --- |

| 22:15 |

|

ユーロ・ECB政策金利 02月 [ECB預金ファシリティ・レート] | +1.0pips | 2.00% | 2.00% | --- |

| 22:15 |

|

ユーロ・ECB政策金利 02月 [ECB限界貸出ファシリティ] | +1.0pips | 2.40% | 2.40% | --- |

| 22:30 |

|

アメリカ・新規失業保険申請件数 01/18 - 01/24 [継続受給者数] | -5.6pips | 182.7万件 | 184.0万件 | --- |

| 22:30 |

|

アメリカ・新規失業保険申請件数 01/25 - 01/31 | --- | 20.9万件 | 21.0万件 | --- |

| 時間 | 国 | 指標名 | 前回ドル/円変動幅 | 前回(改定) | 予想 | 結果 |

|---|---|---|---|---|---|---|

| 22:30 |

|

カナダ・雇用統計 01月 [雇用者数・前月比] | +0.9pips | 0.82万人 (1.01万人) | 0.40万人 | --- |

| 22:30 |

|

カナダ・雇用統計 01月 [失業率] | +0.9pips | 6.8% | 6.8% | --- |

| 時間 | 国 | 指標名 | 前回ドル/円変動幅 | 前回(改定) | 予想 | 結果 |

|---|---|---|---|---|---|---|

| 00:00 |

|

カナダ・Ivey購買部協会指数 01月 | +13.1pips | 51.9 | --- | --- |

| 00:00 |

|

アメリカ・ミシガン大学消費者信頼感指数(速報値) 02月 [ミシガン大学消費者信頼感指数] | +15.2pips | 56.4 | 55.0 | --- |

| 時間 | 国 | 指標名 | 前回ドル/円変動幅 | 前回(改定) | 予想 | 結果 |

|---|---|---|---|---|---|---|

| 未定 |

|

南ア・SACCI景況感指数 01月 | -13.5pips | --- | --- | --- |

| 08:50 |

|

日本・国際収支 12月 [経常収支] | -4.6pips | 36741億円 | --- | --- |

| 08:50 |

|

日本・国際収支 12月 [貿易収支] | -4.6pips | 6253億円 | --- | --- |

| 未定 |

|

アメリカ・雇用統計 01月 [非農業部門雇用者数・前月比] | +0.9pips | 5.0万人 | 6.9万人 | --- |

| 未定 |

|

アメリカ・雇用統計 01月 [失業率] | +0.9pips | 4.4% | 4.4% | --- |

| 未定 |

|

アメリカ・雇用統計 01月 [平均時給・前月比] | +0.9pips | 0.3% | 0.3% | --- |

| 未定 |

|

アメリカ・雇用統計 01月 [平均時給・前年比] | +0.9pips | 3.8% | 3.7% | --- |

| 未定 |

|

アメリカ・JOLTS求人件数 12月 | +13.1pips | 714.6万人 | 725.0万人 | --- |

| 時間 | 国 | 指標名 | 前回ドル/円変動幅 | 前回(改定) | 予想 | 結果 |

|---|---|---|---|---|---|---|

| 00:00 |

|

アメリカ・卸売在庫(確報値) 12月 [卸売在庫・前月比・確報値] | +16.1pips | --- | --- | --- |

| 09:01 |

|

英国・BRC既存店売上高 01月 | +0.5pips | 1.0% | --- | --- |

| 22:30 |

|

アメリカ・小売売上高 12月 [前月比] | -3.3pips | 0.6% | --- | --- |

| 22:30 |

|

アメリカ・小売売上高 12月 [自動車除くコア・前月比] | -3.3pips | 0.5% | --- | --- |

| 22:30 |

|

アメリカ・雇用コスト指数 第4四半期 [前期比] | -3.7pips | 0.8% | --- | --- |

今週の主要企業の注目決算(発表企業)

| 日付 | 企業名(日本) |

|---|---|

| 4月28日(月) | コマツ、日立、オリエンタルランド、レーザーテック |

| 4月30日(水) | JR東日本、ANAHD、村田製作所、東京エレクトロン |

| 5月1日(木) | 三井物産、住友商事、ヤマトHD |

| 5月2日(金) | 伊藤忠商事、丸紅、三菱商事、JAL |

| 日付 | 企業名(米国) |

|---|---|

| 4月29日(火) | ビザ、コカ・コーラ、ファイザー、GM |

| 4月30日(水) | マイクロソフト、メタ、クアルコム、キャタピラー |

| 5月1日(木) | イーライリリー、アップル、アマゾン、USスチール、マクドナルド |

| 5月2日(金) | エクソンモービル、シェブロン |

| 企業名(日本) |

|---|

| 4月28日(月) |

| コマツ、日立、オリエンタルランド、レーザーテック |

| 4月30日(水) |

| JR東日本、ANAHD、村田製作所、東京エレクトロン |

| 5月1日(木) |

| 三井物産、住友商事、ヤマトHD |

| 5月2日(金) |

| 伊藤忠商事、丸紅、三菱商事、JAL |

| 企業名(米国) |

|---|

| 4月29日(火) |

| ビザ、コカ・コーラ、ファイザー、GM |

| 4月30日(水) |

| マイクロソフト、メタ、クアルコム、キャタピラー |

| 5月1日(木) |

| イーライリリー、アップル、アマゾン、USスチール、マクドナルド |

| 5月2日(金) |

| エクソンモービル、シェブロン |

📰 今日の主なニュース(深掘り)

三菱UFJ、過去最高益も裏に外債処理のリスク調整

国内最大の金融グループである三菱UFJフィナンシャル・グループが、2025年3月期に過去最高の純利益を計上しました。しかしその裏側では、米金利上昇による外債損失の処理を、政策保有株の売却益で相殺するという大胆な資本戦略が展開されていました。

このニュースが重要なのは、単なる好決算にとどまらず、「今後の金融機関がどうリスクと向き合い、どう株主に報いるのか」という構造変化を示唆しているからです。配当増額や自己株取得など、投資家目線の資本政策にも注目が集まっています。

🔍 今日のひとこと見通し

今日は米国で重要な経済指標の発表は控えめですが、日米の関税交渉や為替相場の動向など、引き続き地政学リスクと政策発言に敏感な展開が予想されます。企業決算の本格化もあり、ニュースの流れには要注目です。

それでは今日も1日、元気にがんばりましょう!

いってらっしゃいませ ☀️📈